アメリカ在住30年の鈴木敏仁氏が、現地のファッション&ビューティの最新ニュースを詳しく解説する連載。ファッション関連企業の上半期決算を見ると、コロナ禍の優勝劣敗が数字にはっきり表れている。明暗はどこで分かれるのだろうか。

アメリカには古くなった服をガレージセールで売ったり寄付をしたりして、捨てずに活用する人が少なくない。ガレージセールは文化的な側面が強いが、寄付は税控除になるという金銭的なメリットがあることが大きい。個人だけではなく法人にも適用されるので、過剰在庫を寄付するとこれも税控除が認められる。

わが家で整理をしたところ不必要な服がいっぱい出てきたのでサルベーションアーミー(The Salvation Army/救世軍)に寄付に行ったところ、1人1回につき袋2つまでと制限された。過去持ち込み制限されたことがなかったので少し面食らったのだが、過剰在庫が2次流通に大量に流入しているという情報を得ていたので、なるほどと合点がいったのだった。

アメリカではこの半年ほどで衣料の売り上げが激減している。そのため製造、卸、小売りのそれぞれが膨大な過剰在庫を抱え、あふれ出たプロパー商品が2次流通にも大量に流入し、消費者が服を持ち込みづらい状況にさえなっているのである。サプライチェーン上の全在庫が適正化するには少なくともあと1年ぐらいはかかるのではないだろうか。

変化に強いルルレモン

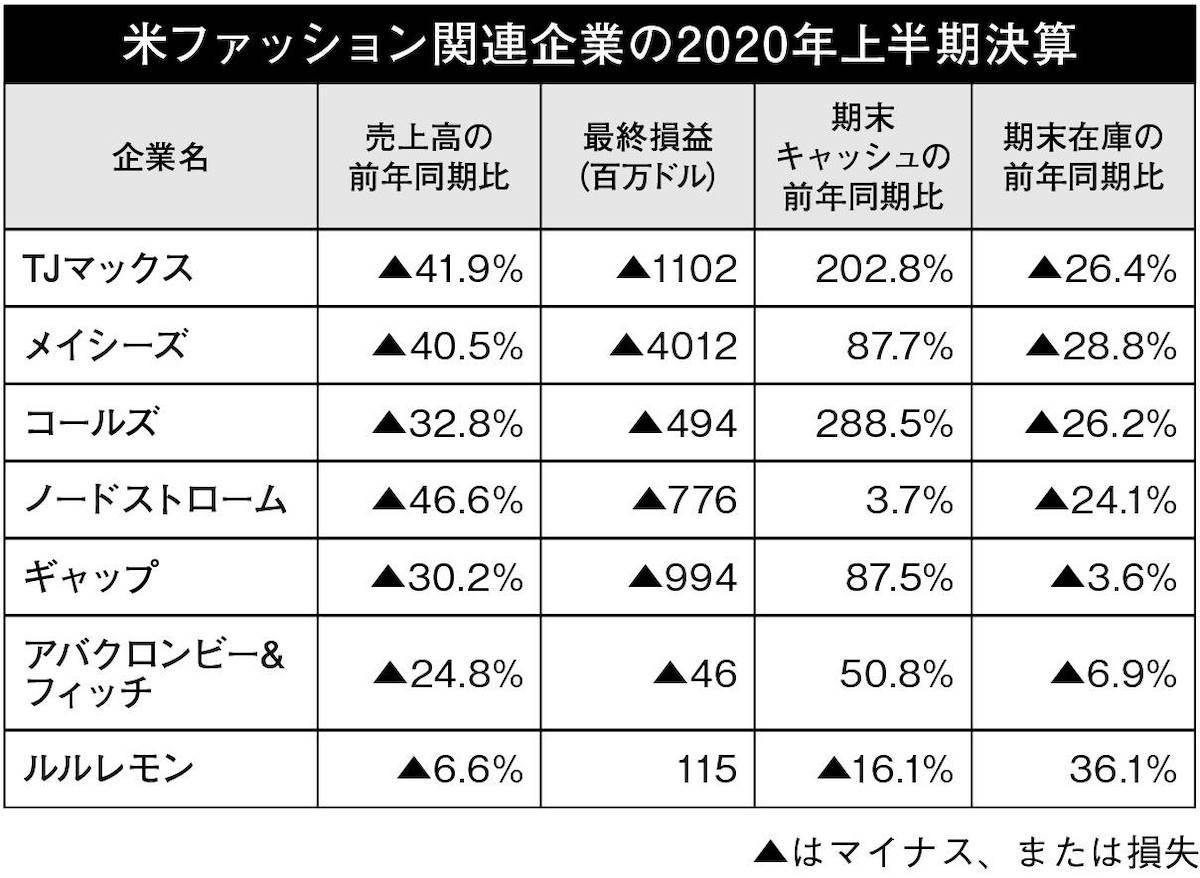

図表は衣料に主軸におく企業上位5社と、参考までに専門店チェーン2社の半期の業績を比較したものだが、苦戦の様子が見て取れる。

最初に目を引くのは好調なルルレモン(LULULEMON)。前回も書いたがこの企業はダークストア(EC専用の物流センター)への切り替えが早かったことと、アスレジャー人気という市場の追い風もあってコロナの打撃を驚くほど受けていない。大手の衣料小売業界で黒字を計上している数少ない企業の一つである。在庫も他社のように減らさず増えているのは、年末にかけて売れることを想定してのことなのだろう。この企業の強さは季節の影響を受けない定番スタイルが多いことで、値下げして在庫をどうしても減らしておく必要が他社と比べて低いと考えることができる。

一方、売上高は百貨店のノードストローム(NORDSTROM)が最も落として前年同期比46.6%減、その他も20~40%落ちている。規制解除が始まり、各社ともに落ち幅は第1四半期から第2四半期にかけて改善しているのだが、相殺するには第1四半期の落ち方が大きすぎた。最終利益はメイシーズ(MACY'S)が巨額の赤字を計上するなど、どの企業も赤字なのだが、ここでもルルレモンのみ黒字に終わっている。

ディスカウント型のTJマックス(TJ MAX)は、店舗が主軸でECをやっておらず販売チャネルが完全に閉じてしまったため、赤字額が大きくなっている。第1四半期の時点では、まず自社在庫を売り切りして、それからあふれて出てきた過剰在庫の受け皿として機能させると強気だったのだが、想定ほど客数が戻ってきていないようで第2四半期も赤字で終わり、そのため半期でも赤字となっている。

期末キャッシュを取り上げているのは、当面の運転資金を確認したいからである。ここでは取り上げていないが売り上げ上位の小売企業のほとんどはやはり手持ちの現金を増やしており、図表からは衣料チェーンも例外ではないことが分かる。みな社債の発行などで一斉に調達しているのだ。ノードストロームは第1四半期に202%増やしているのだが、第2四半期には3.7%増となり、使ってしまったことが見て取れる。バランスシートでは自己資本比率が1.8%となっており、財務的にはかなり厳しい状況に陥っている。

ルルレモンは第1四半期に手持ちキャッシュを増やしているのだが、第2四半期に減っている。理由はスタートアップ企業のミラー(MIRROR)の買収である。期末在庫が増えていることを考え合わせると攻めに転じていることが分かる。

この期末在庫、当然全社ともに減らしているのだが、ギャップ(GAP)は225店舗の閉鎖を発表しながら他社に比べると3.6%しか減らせていない。去年と同レベルの在庫を今も抱えているというのはやはり厳しい。

衣料のECシフトが加速

このようにリアル店舗が閉じてしまい各社苦戦する中で、唯一開いていたのがECであることはもちろんご承知のことと思う。そもそもアメリカの衣料総売上高に占めるECの比率は、2017年29.9%、18年34.0%、19年38.6%と年々上昇している。衣料総市場の成長はECがけん引しているのが実情で、この傾向がさらに強まったことになる。

3月12日から4月11日までのロックダウン直後のEC衣料売上高は34%増、最近の資料では8月9〜15日の週に66%増という数字があり、今年はさらにECのシェアが伸びるので、今年末には40~50%を占めることになるかもしれない。半分がネットという時代が来ているのである。

さらにアマゾン(AMAZON)、ウォルマート(WALMART)、ターゲット(TARGET)の3社で衣料市場全体の26%を占めるのだが、ECだと31.3%になるという推計がある。本稿は衣料の専門業態に属する企業のみを取り上げているが、実際には総合業態の方が衣料を多く売っており、そしてECもその傾向に変わりはないのである。さらにサードパーティーも含めるとアマゾンだけでEC衣料市場の28.8%、全衣料市場の11.1%を占めるという推計もある。衣料がECへとシフトしていく中でメインプレーヤーは百貨店業態でなくなりつつあることは分かっていたことなのだが、コロナでECシフトが加速している中でさらにその傾向が強まっていくことだろう。

在宅勤務でリラックスできる服が成長

もちろんコロナによるECシフトは全カテゴリーまんべんなくというわけではない。パジャマが143%伸びて、パンツ13%減、ジャケット33%減という数値がある。パジャマが急増したということは、リモートワークで一日パジャマを着て過ごす人が増えたということを意味しているのだろう。ヒールが売れなくなったという話も聞いている。

また5月までの1年間の総アパレル売上高の28%をアスレジャーが占めているというデータがある(前年は24%)。別の調査会社によると、アスレジャーをメインで売っているEC大手23社を合わせると2019年の売り上げ増は19.1%で、ネット上で衣料を売っている企業1000社総合の13.7%増を大きく上回っている。この1000社を総市場としたときの23社の売り上げシェアは19.5%になるという。

この2つのトレンドをまとめると、ゆったりとしたカジュアルウエアへの流れがコロナによって加速し、健康志向によるフィットネスなどの活動がリモートワークで増えて、高機能なアスレチックウエアを日常でも着るニーズも相変わらず根強いということになる。他人の目を気にしたファッションから、リラックスやウエルネスという自分を中心にしたファッションへと大きくシフトしている。

ECへの突然のシフトとライフスタイルの急変に乗れたか乗れなかったかが、米衣料小売業界の明暗を分けているのだ。