ファッション業界の御意見番であるコンサルタントの小島健輔氏が、日々のニュースの裏側を解説する。大手専門店の2020年3〜8月期決算が出そろった。日本発のグローバルSPA(製造小売り)として存在感を強める「ユニクロ」のファーストリテイリングと、「無印良品」の良品計画の業績比較から分かったこととは?

10月8日の良品計画(6カ月変則決算)に続いて15日にはファーストリテイリングも2020年8月決算を発表したが、コロナ禍の両社の業績は明暗を分けた。国内事業とアジア事業の早期回復にECの拡大も加わってダメージを最小限に抑えたファーストリテイリングと、欧米事業の悪化とコロナ前からの過剰在庫で深手を負った良品計画の格差が一段と広がった。

コロナ禍でも国内ユニクロとジーユーが健闘

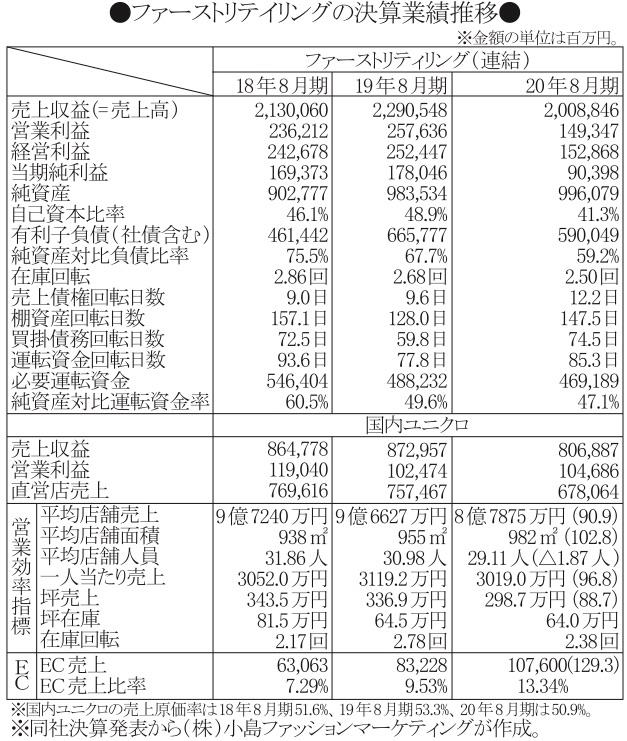

ファーストリテイリングの2020年8月期連結決算は、コロナ禍の下半期も売上収益が前期比(以下、同)21.8%減、営業利益も126億円の黒字に踏みとどまり、通期の売上収益は12.3%減の2兆88億4600万円と大台を堅持した。売上総利益率も48.6%と0.3ポイント減に抑え販管費を5.7%削減し、コロナ禍による店舗や商標権(「ヘルムート ラング」「Jブランド」)の減損230億7400万円を計上しても、通期の営業利益は1493億4700万円(42.0%減)を確保。当期利益は903億9800万円と前期から半減したが、純資産は9960億7900万円と125億4500万円増加し、有利子負債は757億2800万円も減少した。

国内ユニクロ事業の売上収益は上期が暖冬で5.7%減、コロナ禍で店舗の休業が広がった3〜5月(第3四半期)こそ35.5%減と落ち込んだが、店舗営業が再開した6〜8月(第4四半期)は20.2%と大幅増収に転じ、通期で7.6%減の8068億8700万円と健闘。営業利益も1046億8600万円と2.2%増加した。

国内ユニクロのECも下期は54.7%も伸び、通期でも29.3%増の1076億円と事業売り上げの13.3%に達したが、コロナ禍で大手アパレルのEC比率が3割、4割と跳ね上がる中では今ひとつ勢いを欠き、店在庫引き当てによるローカルC&C※1.の遅れが指摘される。ジーユー事業も売上収益が上期12.9%増・下期6.4%減、通期で3.1%増の2460億9100万円、営業利益も22.5%増の218億3500万円と健闘したが、足を引っ張ったのが海外ユニクロ事業とグローバルブランド事業だった。

※1.ローカルC&C(クリック&コレクト)…EC受注に顧客の近隣店舗の在庫を引き当て、店渡しやローカル直行宅配で最速かつ送料なしで届けるローカルOMO(店舗とECの融合)体制

足を引っ張った海外ユニクロとグローバルブランド

海外ユニクロ事業は売上収益が17.7%減の8439億3700万円、営業利益が63.8%減の502億3400万円と、国内ユニクロ事業やジーユー事業に比べると落ち込みが大きかった。

グレーターチャイナ地区はコロナ禍からの回復が早く売上収益が9.3%減の4560億円、営業利益が26.3%減の656億円と落ち込みが軽微だったが、その他アジア・オセアニア地区は売上収益が33.3%減の2045億円、営業利益は4割減と大きく落ち込んだ。コロナの勢いが衰えない北米・欧州の売上収益は1843億円と15.5%減少し、北米は大幅減収で赤字が大幅に拡大、欧州も減収で若干の赤字となった。反日にコロナ禍も加わった韓国は閉店が相次ぎ、落ち込みの激しい米国での店舗使用権の減損もかさみ、海外ユニクロ事業で158億円の減損損失を計上している。

グローバルブランド事業は欧米のコロナ感染拡大でコントワー・デ・コトニエ事業、プリンセス タム・タム事業、Jブランド事業が赤字を継続、セオリー事業が赤字に転落、プラステ事業も減収・赤字になり、営業収益は26.9%減の1096億3300万円、営業利益は127億300万円の赤字に転落した。

結果、連結売上収益に占める国内ユニクロのシェアは2.1ポイント上がって40.2%、ジーユー事業は1.9ポイント上がって12.3%、計52.5%と前期の48.5%から4.0ポイント上がって過半割れから逆転。グレーターチャイナ・ユニクロは0.8ポイント上がって22.7%、その他アジア・オセアニアは3.2ポイント下がって10.2%、北米・欧州は0.4ポイント下がって9.1%、グローバルブランドは1.0ポイント下がって5.5%となった。営業利益に占めるシェアも、前期は海外ユニクロ事業が50.8%と過半を占め、国内ユニクロ事業(37.5%)とジーユー事業(10.3%)の合計47.8%を凌駕していたが、今期は30.6%に落ち、単独でも63.8%に上昇した国内ユニクロ事業に逆転された。

売上収益では海外ユニクロ事業が3期連続で国内ユニクロ事業を上回ったが、営業利益では19年8月期の一期天下に終わった。

在庫処分と欧米事業の損失で疲弊した良品計画

良品計画の20年8月期連結決算(6カ月変則)は、営業収益が前年同期比(以下、同)17.1%減の1793億9200万円、売上高が17.2%減の1789億3300万円、営業利益が95.8%減の8億7200万円と大幅な減収・減益となった。

コロナ禍で休業店舗が広がった3〜5月期は売り上げが30%も落ち込んで売上総利益率が46.6%と前期から3.5ポイント低下し、28億9900万円の営業赤字に転落。店舗営業が再開した6〜8月期は売り上げが3.3%減まで回復したが、値引き処分がかさんで売上総利益率は46.4%と前期比5.3ポイント低下し、営業赤字が37億7200万円に拡大した。

MUJI USAなど海外事業に関わる減損損失91億3700万円、国内店舗の減損損失51億2800万円、固定資産除却損11億6900万円、リース解約損32億3600万円など計186億7700万円の特別損失を計上して当期純損失は186億1400万円に達し、純資産は前期末から255億円減少。在庫が積み上がって棚資産回転も悪化し、有利子負債は前期末の50億7300万円から768億500万円に急増した。

国内事業の営業収益は前年同期比7.8%減の1224億2800万円と減少率は国内ユニクロの下期(10.0%減)より軽かったが、セグメント利益は70.1%減の39億7400万円と減少率は国内ユニクロの下期(4.8%減)をケタ違いに上回り、値引き処分による収益面のダメージが大きかった。国内直営店の売り上げも882億3400万円と13.7%減少したが、ウェブ(EC)売り上げが161億8900万円と37.9%増加して国内直営事業売り上げに占める比率も前期の7.0%から11.5%に上昇し、国内直営事業売り上げは1068億900万円と9.1%の減少に収まった。

海外事業の営業収益は31.9%減の596億9100万円、セグメント利益は96.2%減の2億5700万円と大きく落ち込んだが、コロナ禍からの回復が早かった東アジア事業の落ち込みが軽かったのに対し、欧米事業と西南アジア・オセアニア事業のダメージは大きかった。

東アジア事業は営業収益が27.5%減の453億9500万円、セグメント利益が31.0%減の59億9000万円と利益の落ち込みが小さかったのに対し、西南アジア・オセアニア事業は営業収益が41.2%減の49億8100万円、セグメント利益が3億9600万円の赤字と前期から赤字が9倍に肥大。欧米事業は営業収益が47.3%減の65億8500万円、セグメント利益が53億3700万円の赤字と前期から赤字が3倍近くにかさみ、売り上げ対比の赤字が81%にも達して事業の継続が難しくなった。

MUJI USAについては20年3月31日段階で貸付金46億9400万円、その他債権11億1200万円の損失が予想されていたが、その他に撤退店舗の残存期間賃借料32億2000万円、リース解約損32億3600万円が今期決算に計上され、計122億6200万円の損失が生じた。連邦破産法11条申請によって翌連結会計年度以降に少なくとも26億1300万円の債務免除益が見込まれるとはいえ、100億円もの損失は海外展開リスクの大きさを露呈した。

格差が広がったファーストリテイリングと良品計画

ファーストリテイリングはコロナ禍の20年8月期でも大きく売り上げを落とすことなく回復も欧米を除いて早く、在庫もほとんど積み上がらず値引きロスも抑制され、営業利益の落ち込みも4割強に収まった。対して良品計画はコロナ前からの不振在庫の積み上がりに売り上げ低下が加わって値引きロスがかさみ、営業利益が96%も落ち込んだ。

ファーストリテイリングは20年8月期も在庫回転が2.50回と前期の2.68回から大きく減速せず、棚資産回転も20日弱の長期化に抑え、運転資金回転日数も7.5日しか伸びず、必要運転資金は4%軽減された。純資産対比運転資金比率も18年8月期の60.5%から19年8月期49.6%、20年8月期47.1%と改善が進み、コロナ禍でも借入金を11.4%、757億2800万円圧縮して、純資産対比負債比率も同様に75.5%から67.7%、59.2%と、どんどん改善されている。

対して良品計画は在庫回転が前期(20年2月期)の2.28回から今期(20年8月期)は1.87回転と大きく減速し、棚資産回転も前期の174.0日から今期は202.4日と1カ月近く長期化して、運転資金回転日数も145.6日から186.6日へ41日も伸び、売り上げが前年同期から17.2%減少したのに必要運転資金は同20.6%も肥大した。純資産対比運転資金比率は前期の83.7%から今期は99.2%に悪化。有利子負債が717億3200万円も増えて前期の15倍に膨らみ、純資産対比負債比率は前期の2.4%から42.0%と劇的に悪化した。

国内事業の効率指標を見ても、両者の格差は一段と広がった。国内ユニクロ直営店が平均982平方メートルの店舗を前期から1.87人減の29.11人で運営して前期から9.1%減の8億7875万円を売り上げ、1人当たり売り上げも3019万円と前期から3.2%減にとどめたのに対し、良品計画国内直営店は平均865平方メートルの店舗を前期から1.52人減の20.38人で運営して前期から14.5%減の4億8968万円(年換算。以下、同)を売り上げ、1人当たり売り上げは2402.4万円と前期から8.2%減少した。平均店舗面積はユニクロの88%なのに平均店舗売り上げはユニクロの55.7%と前期の59.3%から格差が開き、1人当たり売り上げもユニクロの79.6%と前期の89.3%から差が開いた。

坪販売効率もユニクロが前期から11.3%減の298.7万円に踏みとどまったのに対し、良品計画は同20.0%減の186.2万円と62.3%の水準に甘んじ、前期の69.1%から格差が開いた。ユニクロの坪在庫が64.0万円と前期の64.5万円からほとんど変わらず、販売効率の11.3%低下で在庫回転が2.38回と前期から0.40回減速したのに対し、良品計画の坪在庫は57.1万円(国内本部在庫含む。以下、同)と前期の53.7万円から6.3%積み上がり、販売効率が20.0%低下して在庫回転は1.99回と前期の2.67回から0.68回転も減速した。

優劣を分ける4つの格差

ユニクロと良品計画の格差はコロナ禍で一段と広がったが、それ以前からじりじりと開いていた。その要因は以下の4点だと思われるが、全ては仕組みの差に起因している。

(1)アイテムの絞り込みと調達ロットの格差

良品計画(単体)のアイテム数は18年2月期で7600、19年2月期で7411、20年2月期で7829と膨大で、「ユニクロ」と比較すべき衣服・雑貨アイテムも同1671、1727、1854と絞り込みが進んでおらず、春夏期と秋冬期でアイテム数が3.33倍(19年2月期)〜6.63倍(20年2月期)と振れが大きく、MDが確立できていない。MDが流動すれば販売消化データの積み上げもできず、消化予測精度も低位にとどまらざるを得ない。

衣服・雑貨アイテムの売り上げシェアは36.2%(18年2月期)、37.2%(19年2月期)、40.6%(20年2月期)と増加傾向にあり、直近通年の40.6%を基準とすれば年2シーズンとして平均106.4坪に927アイテムで、坪あたり8.7アイテムになる。細かい雑貨アイテムが多いので、衣料品は、坪あたり春夏は2アイテム、秋冬は4アイテムぐらいと推察する。「ユニクロ」のアイテム数は公表されていないが、坪あたり2アイテムの「ジーユー」の倍はフェイシング量があるから、雑貨を含めても坪あたり1アイテムで、全店展開アイテムはシーズン300品目程度と見る。

良品計画(単体)の衣料・雑貨売り上げは直近通期の20年2月期で1334億6900万円と19年8月期の国内ユニクロの8729億5700万円の15.3%に過ぎず、アイテム数も倍以上違うから、「無印良品」の調達ロットは国内ユニクロの10分の1以下と推察される。ならば同品質品の調達コストは一回り高くなってしまうから、同じ価格なら素材を1ランク落とし、同じ素材ランクなら価格を1ライン高くせざるを得ない。そこに「わけあって、安い」という「無印良品」のアイロニーがあり、価格を下げるために素材や生産仕様・工程を切り詰めて商品力を落とす隘路にハマりがちだ。

(注)海外展開はフィットや仕様が異なるため必ずしも同一ロットで生産できないから、国内事業で比較した。

(2)アイテム単位の消化管理体制の格差

ユニクロはロードサイド時代からアイテム単位の週サイクル消化進行管理体制を確立しており、計画進行が未達のアイテムは台帳陳列※2.から切り出して出前訴求※3.したり、チラシ掲載してキックオフ(期間限定値引き)を仕掛けたりして、計画通りの消化進行を図るが、良品計画は数値管理しても台帳陳列のままで出前訴求を欠き、チラシ掲載でキックオフを仕掛けるという商売の仕組みもない。MDが流動的で年々積み上げた精密なシナリオも欠き、消化進行管理はアルゴリズム以前の状態にあると思われる。

※2.台帳陳列…アイテム/SKUの配置を固定した「台帳フェイス」を組んで一定期間補充する陳列で、MDを面展開して販売期間も長い

※3.出前訴求…台帳陳列から特定のアイテムやカラーを切り出したり、他の陳列ユニットから切り出したアイテムとルックを組んでインパクトある出前ユニットを店内通路面に島構築し、販売訴求するVMD運用手法

(3)単品量販出前VMD運用スキルの格差

ユニクロは定番アイテムの継続補給が基本でアイテムごとに台帳フェイスを設定しているが、販売消化状況に即して単品量販や定型ルックの出前ユニットを構築したり解体再編したり、期末は残在庫を大型店に集約して量販と売り切り消化を図るなど、在庫運用のスキルに長けている。台帳ユニットに比べて島に構築した出前ユニットは販売効率が倍以上高く、多数の出前ユニットを仕掛けられる大型店ほど販売効率が高くなる。

良品計画は、小型店はコンビニ型の台帳ユニットばかり、大型店も台帳ユニットを大型化するばかりで、単品量販や定型ルックの出前を機動的に仕掛ける運用体制もスキルも欠いている。ゆえに店舗を大型化しても販売効率が上がらず、ユニクロとの効率格差が開いていく。

(4)生産地在庫の管理・運用体制の格差

ユニクロは店頭の量販陳列に加えて後方ストックにパッキンを山と積み上げ、さらに国内数カ所の倉庫にパッキンで大量の在庫を積んで万全の補給体制を組んでいる。近年の決算公表値から、店舗に40%、倉庫に60%の比率だと分かっているが、アジアの生産地にも出荷待ちの製品在庫を大量に積んでいる。

良品計画(単体)は在庫の配置比率を公表しているが、国内在庫の店舗配置比率は18年2月期の40.7%から年々低下し、20年2月期は33.0%、20年8月期は27.4%まで落ちた。良品計画もユニクロ同様な定番アイテムの継続補給型だから店舗在庫比率は40%前後が適正のはずで、それを大きく割り込んでいくのは過年の不振在庫が倉庫に積み上がっていると推察される。

ユニクロも良品計画も調達コストを抑えるべく実売期のかなり前からアジアの工場で大ロット生産するから、アイテムによっては1年近く前から、多くは半年前後前から生産して製品在庫を現地倉庫に積み上げていく。シーズンの1カ月前ぐらいになってコンテナで国内倉庫に移送するが、その間の在庫管理と出荷・物流を誰が負担するかでサプライチェーンの効率は天と地ほども違う。

生産地在庫はシーズン前では全在庫の6割にも達するが、実需期に入れば国内倉庫に移送されて減っていく。通年平均で見れば、生産地倉庫33、国内倉庫40、店舗27ぐらいではなかろうか。ユニクロの場合は生産地在庫をそれぞれのアイテムや地域に通じた商社が担っているが、良品計画の場合は100%出資のソーシング子会社が担っており、連結すれば在庫が1.4倍(20年2月期)ほどに膨れ上がる。その在庫と資金の負担が良品計画の経営効率に深い影を落としている。

ユニクロと無印の格差は仕組みが9割

ユニクロは素材では東レ、ホールガーメントニットでは島精機、生産地在庫管理・物流では三菱商事など複数の商社と戦略同盟を結んで外部の知恵や技術、設備や資本力を有効に活用し、自社の負担を軽減して商品開発と店舗運営・販売に戦力を集中しているが、良品計画は自社グループ内で完結しており、その一方でアイテムによっては商品開発を外部に依存するなど、サプライチェーン戦略が徹底されていない。加えて、前述した4つの実務的格差が経営効率を圧迫している。

かつて良品計画の社長・会長を務めた松井忠三氏は「無印良品は、仕組みが9割」と良品計画立て直しの体験を著作に表したが、その当時から無印良品を取り巻く経営環境は大きく変わった。今やもう一度、ゼロから仕組みを組み直すときが来たのではなかろうか。