ファッション業界の御意見番であるコンサルタントの小島健輔氏が、日々のニュースの裏側を解説する。百貨店に関してネガディブな報道が飛び交っているが、中には首を傾げたくなる記事もある。じっくり検証してみた。

コロナ禍が長引いて、またぞろアパレルや小売業の“余命”予測が流行りのようだが、安直な計算で無闇に不安をあおる記事が横行している。「プレジデント・オンライン」の「『三越伊勢丹の“余命”はあと2年強』経済アナリストが試算する百貨店社の末路」と銘打った記事など、あまりに経営の現実から乖離して不安をあおるだけの無責任な計算だ。不要な誤解が広がらないよう百貨店の経営実態に即した“余命”を真っ当に計算して提示することにした。

経済アナリストが計算した百貨店の“余命”

「プレジデント・オンライン」の記事は経済アナリストの馬渕磨理子氏によるもので、各社の2020年2月期と同3月期の実績を基準に売上総利益が7掛け、販管費が8掛けになって営業赤字が続いたと仮定した損失が最新中間期末の現預金を食い潰すのに何カ月かかるかという計算だ。それによれば三越伊勢丹ホールディングス(HD)は28カ月、高島屋は170カ月、エイチ・ツー・オー リテイリング(H20)など19カ月しか“余命”がない。

その計算では三越伊勢丹HDは毎月16億円、高島屋は7億円、H20は14億円の赤字を垂れ流して現預金を食い潰していくが、J.フロント リテイリング(JFR)は14億円の黒字になって永遠の“余命”となる。現預金はキャッシュフローの一端に過ぎず、借り入れを増やせば容易に増やせるものだから“余命”の計算に使うには不適切で、借り入れ能力の元となる純資産、あるいはそれに含み益を加えた実態株主資産を基準とするべきだ。

あまりに経営の現実から乖離した安直な計算で、“余命”を宣告された3社がその期限に前後して破綻する可能性はゼロだから、3社もアホらしくて反論もしないようだ。執筆者も三越伊勢丹HDには土地・建物が約7000億円、H20にも同2500億円の資産があるから資産を売却すれば“余命”は伸ばせると最後に補足しているが、企業の“余命”を予測してメディアにさらすには安直に過ぎるのではないか。

大手百貨店企業の“余命”は意外に長い

企業が破綻するのはキャッシュフローの突発的異変(黒字倒産)でもない限り「超過債務」状態に陥ってからで、信用ある大企業は純資産(株主資本)が大きくマイナスにならないと破綻しない。今日の過剰資金供給環境では大企業の黒字倒産はあり得ないし、例え決算書上で純資産がマイナスになっても、不動産や有価証券の含み益で追加融資を受けられるし、売却して益出しすることもできるから即破綻ということはないが、最も現実に近い“余命”は純資産を食い潰すまでの期間だ。

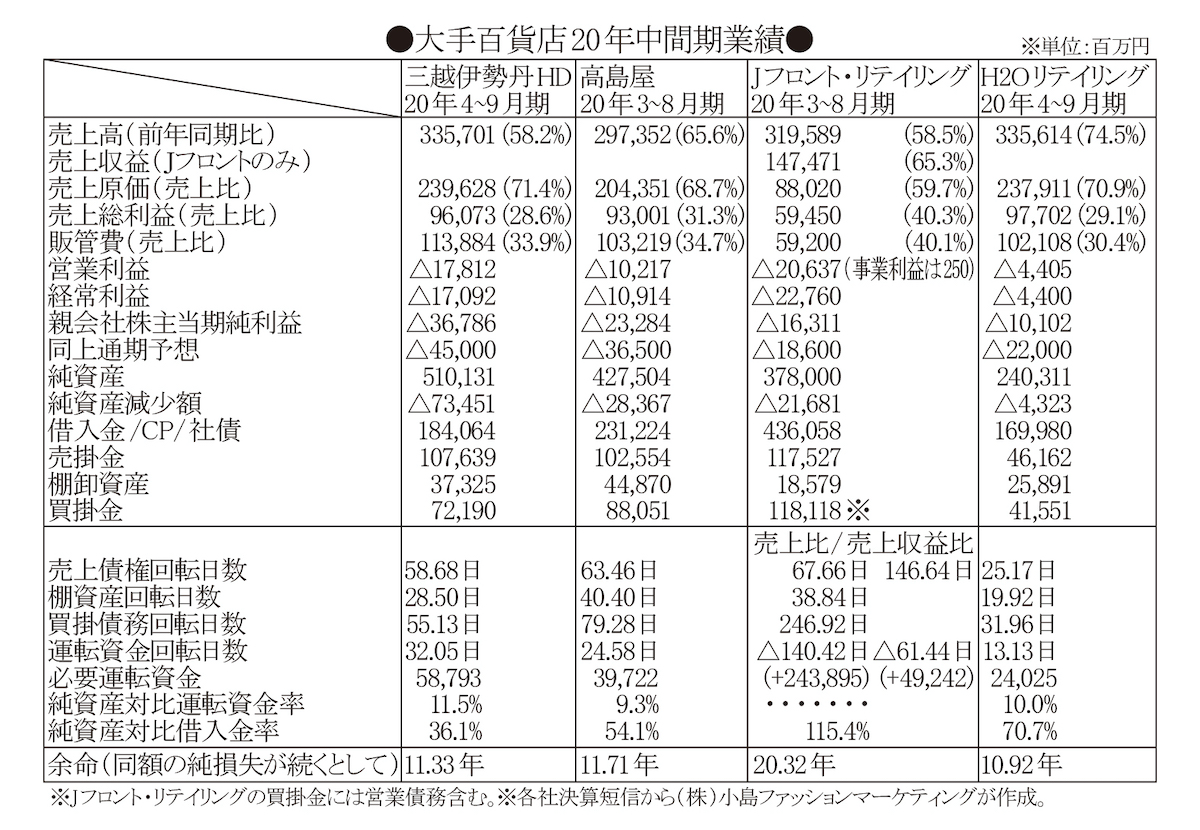

各社の今中間期末の純資産を起点に、通期の予想純損失が今後も続くという最悪の事態を想定すれば「超過債務」に陥るのに何年かかるかという計算をしてみたが、最も短いH20でも10.92年、三越伊勢丹で11.33年、高島屋で11.71年、不動産業化するJFRは20.32年と各社とも当分、破綻しそうにない。

純資産対比の運転資金比率は三越伊勢丹HDで11.5%、高島屋で9.3%、H20で10.0%と低く、余命に関わるほど財務上の負担を考慮する必要がない。不動産業化が進むJFRでは棚資産が前期から半減しており、買掛金と営業債務が一括されているため正確ではないが、預かり売上金で492億円余の回転差資金が生じている計算になる。不動産投資が嵩んで純資産対比借入金比率は115.4%と、H20の70.7%、高島屋の54.1%、三越伊勢丹HDの36.1%より頭抜けて高いが、この順に不動産業化が進んでいるということだ。

今中間期のような異常事態が続くとは思えないから非現実的に厳しい計算方法だが、それでも最低10年は潰れそうもないという結果だったから、各社の膨大な含み益を考えれば“余命”は半永久的な域になる。この結果を見て「百貨店は永遠です!」と言いたくなるかもしれないが、残念ながら小売業態としての百貨店はすでに“死に体”で、ことアパレルの消化仕入れ販売に関しては「終わった」と言わざるを得ない。

大手百貨店各社は過去の資本蓄積が厚く、都心の一等地に構える店舗の不動産価値も高く、アパレルメーカーやテナント出店型アパレルチェーンのような財務のひっ迫はないが、大手4社を比較すると「脱百貨店」の進展度合いで業績や財務状態に少なからぬ格差が開いており、もはや「百貨店業」として比較する意味さえ疑われる状況になっている。

「脱百貨店」の進展による明暗

かつて「百貨店」として最も成功していた三越伊勢丹HDが「脱百貨店」が遅れて業績が暗転する一方、高島屋は子会社の東神開発を軸とした商業施設事業とクレジット・金融事業に救われ、JFRは百貨店のハイブリッド化という不動産事業化とパルコ事業に救われているどころか、永遠不滅と言いたくなるほどキャッシュフローが改善されている。H2Oは関西圏に集中した百貨店事業が例外的に上手く行っており、コロナ禍で百貨店事業が暗転する一方で食品事業(阪急オアシスとイズミヤの食品スーパー部門)が急浮上するなど、多分野化が報われた感がある。

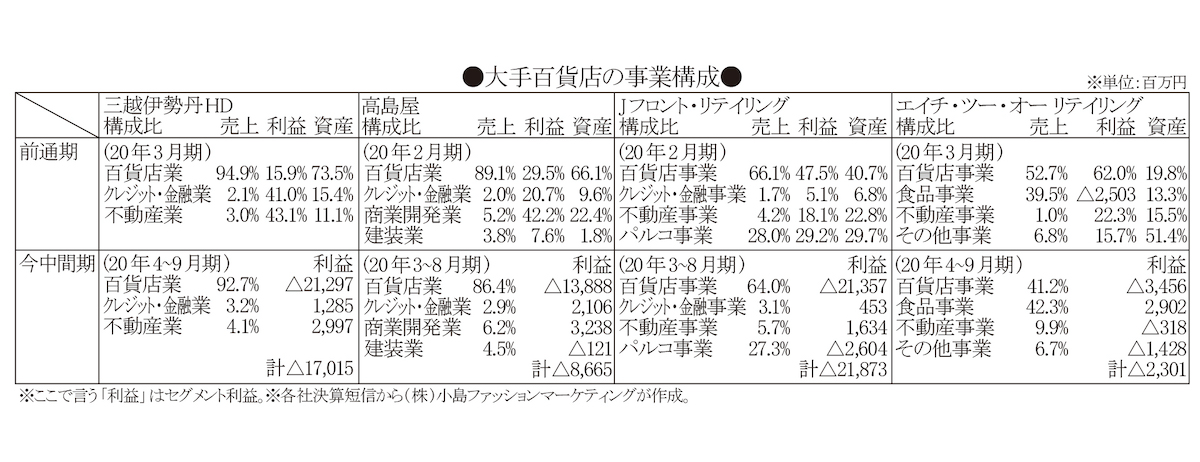

三越伊勢丹は20年3月期で百貨店事業売り上げが94.9%も占めたがセグメント利益は15.9%に過ぎず、その割に資産の73.5%も使って資本効率が極めて悪い。クレジット・金融事業は、売り上げは2.1%に過ぎないがセグメント利益の41.0%を占め、使用資産も15.4%と資本効率が高い。不動産事業も売り上げは3.0%だがセグメント利益は43.1%を占めて最大で、使用資産も11.1%と資本効率が高い。

今中間期では百貨店事業が212億9700万円の赤字に転落し、クレジット・金融事業が12億8500万円、不動産事業が29億9700万円の黒字を計上しても焼け石に水で合計170億1500万円の赤字に沈み、「脱百貨店」の遅れに直撃された。

高島屋は20年2月期で百貨店事業売り上げが89.1%と三越伊勢丹HDよりは低いが、セグメント利益は29.5%に過ぎず、使用資産は66.1%も占めて資本効率が悪い。クレジット・金融事業は売り上げこそ2.0%に過ぎないが、セグメント利益は20.7%を占め、使用資産は9.6%と資本効率が極めて高い。商業開発事業は売り上では5.2%だがセグメント利益は42.2%も占めて最大で、使用資産も22.4%と資本効率が金融事業並みに高い。建装業は売り上げの3.8%、セグメント利益の7.6%を占め、受注事業ゆえ使用資産は1.8%と限られる。

今中間期では百貨店事業が138億8800万円の赤字に転落したが、クレジット・金融事業が21億600万円、商業開発事業も郊外施設に救われて32億3800万円の黒字を計上し、合計赤字額を86億6500万円と三越伊勢丹HDのほぼ半分に押しとどめている(三越伊勢丹と高島屋は「事業」と言わず「業」としているが、他社とそろえて「事業」と表記した)。

JFRは20年2月期で百貨店事業売り上げが66.1%まで落ちたが、ハイブリッド化で採算性が改善されてセグメント利益の47.5%と最大を占め、使用資産も40.7%と利益貢献に見合っている。次いでパルコ事業が売り上げの28.0%、セグメント利益の29.2%を占め、使用資産も29.7%と利益貢献に見合っているから、パルコの買収は成功だったと評価される。不動産事業は売り上げの4.2%にとどまるがセグメント利益は18.1%も占めて収益性が高く、使用資産も22.8%と利益貢献にほぼ見合っている。クレジット・金融事業は売り上げの1.7%、セグメント利益で5.1%、使用資産も6.8%と限られる。

今中間期では百貨店事業が213億5700万円の赤字、パルコ事業も26億400万円の赤字に転落し、不動産事業が16億3400万円、クレジット・金融事業が4億5300万円の黒字を稼いでも焼け石に水で、合計赤字は218億7300万円と4社で最大となった。不動産事業の都心集中がコロナ禍では裏目に出たわけで、東神開発のような郊外対応が急がれよう。

H2Oは20年3月期で百貨店事業売り上げが52.7%とJFRよりさらに低いが、セグメント利益は62.0%も占めるほど好調で、使用資産も19.8%と資本効率も突出して高い。食品事業(スーパーマーケット)は売り上げの39.5%、資産の13.3%を占めるが、14年に経営統合したイズミヤが不振でセグメント利益は25億300万円の赤字だった。不動産事業は売り上げの1.0%に過ぎないが、セグメント利益は22.3%も占め、使用資産も15.5%と資本効率が高い。

今中間期では百貨店事業が34億5600万円の赤字に転落、不動産事業も3億1800万円、その他事業も14億2800万円の赤字に転落したが、イズミヤの食品スーパー部門を分割して阪急オアシスと運営を統合した食品部門がコロナ禍で急浮上して29億200万円のセグメント利益を稼ぎ、合計赤字は23億100万円と4社で最もダメージが浅かった。

会社は残るが「百貨店」も従業員も消えていく

日本の大手百貨店企業は簡単には潰れないことが分かったと思うが、これまでの「百貨店業」が続けられるわけではない。3フロアも4フロアも埋めてきたアパレルは業績悪化で退店が加速し半分も維持できないし、インバウンドが潰えた化粧品もこれ以上は広がらない。

ハイブリッド化して定借賃貸のテナントに切り替えるにしてもアパレル関連は半減するし、化粧品も広がらず、雑貨や飲食ばかりになるが、コロナが収束しない限り、飲食も当分は苦しい。D2CブランドやRaaS※1.のショールームストアも話題にはなるが広がりは限られるから、いずれ売り場は埋まらなくなるし、その前に家賃収入が目減りして旨味がなくなってしまう。上層階はいっそオフィスに切り替えたいが、リモートワークの定着でそれも難しくなってきた。

ECに活路を求めるにしても、ECモール事業者に対するアドバンテージとなるC&C(クリック&コレクト)※2.利便を提供するには店舗数の桁が致命的に足らないし(米国のコールズやしまむら級の千店前後の店舗数が必要)、それ以前に受注引き当てシステムや物流システムの段階で行き詰まり、大半を外部に依存する“張子の虎”で終わりかねない。それらのほとんどを実現してEC比率が30%を超えたニーマンマーカス(NEIMAN MARCUS)やノードストローム(NORDSTROM)とてフルプライス(百貨店)部門の赤字を埋めきれなくなり、ニーマンマーカスは破綻し、ノードストロムも減収減益を止められなくなっている。唯一、突破口となりそうなのはコールズ(KOHL’S)がアマゾン(AMAZON)と提携し、中国の銀泰百貨店がアリババ傘下で再生したように、フロント・決済・物流を備えたプラットフォーマーと連携することだろう。

不動産業への転換は資本効率を高め財務体質を強固なものにするかもしれないが、その過程で「百貨店業」に従事して来た人々の9割を振り落とすことになるし、投資利回りもじりじりと下がっていく。会社は永らく残るが、「百貨店業」は遠からず一部の都心旗艦店や郊外・地方のサテライトストアを残して消えていき、従業員も大半が離散していく。

コロナを契機にライフスタイルも社会関係も消費行動も都心集中志向から生活圏分散志向に転じ、服装マウンティングの必要も薄れてお洒落を競う意味もなくなり、久しく元には戻らないだろうから、商業施設もアパレルも生活圏へシフトし、カジュアル化・低コスト化が加速する。百貨店企業は不動産業化と並行して郊外シフトと低コスト化を急ぐべきだろう。

※1. RaaS(Retail as a Service)…小売事業者が蓄積する顧客データや販売ノウハウに、テクノロジーを掛け合わせ、支援サービスを開発・提供すること

※2. クリック&コレクト(C&C)…EC受注に顧客の近隣店舗の在庫を引き当て、店渡しやローカル直行宅配で最速かつ送料なしで届けるローカルOMO(店舗とECの融合)体制