ファッション業界の御意見番であるコンサルタントの小島健輔氏が、日々のニュースの裏側を解説する。「ユニクロ」のファーストリテイリングと並ぶ日本発のグローバルSPAが、「無印良品」を運営する良品計画である。両社の中間決算を比べると、良品計画の課題が見えてくる。

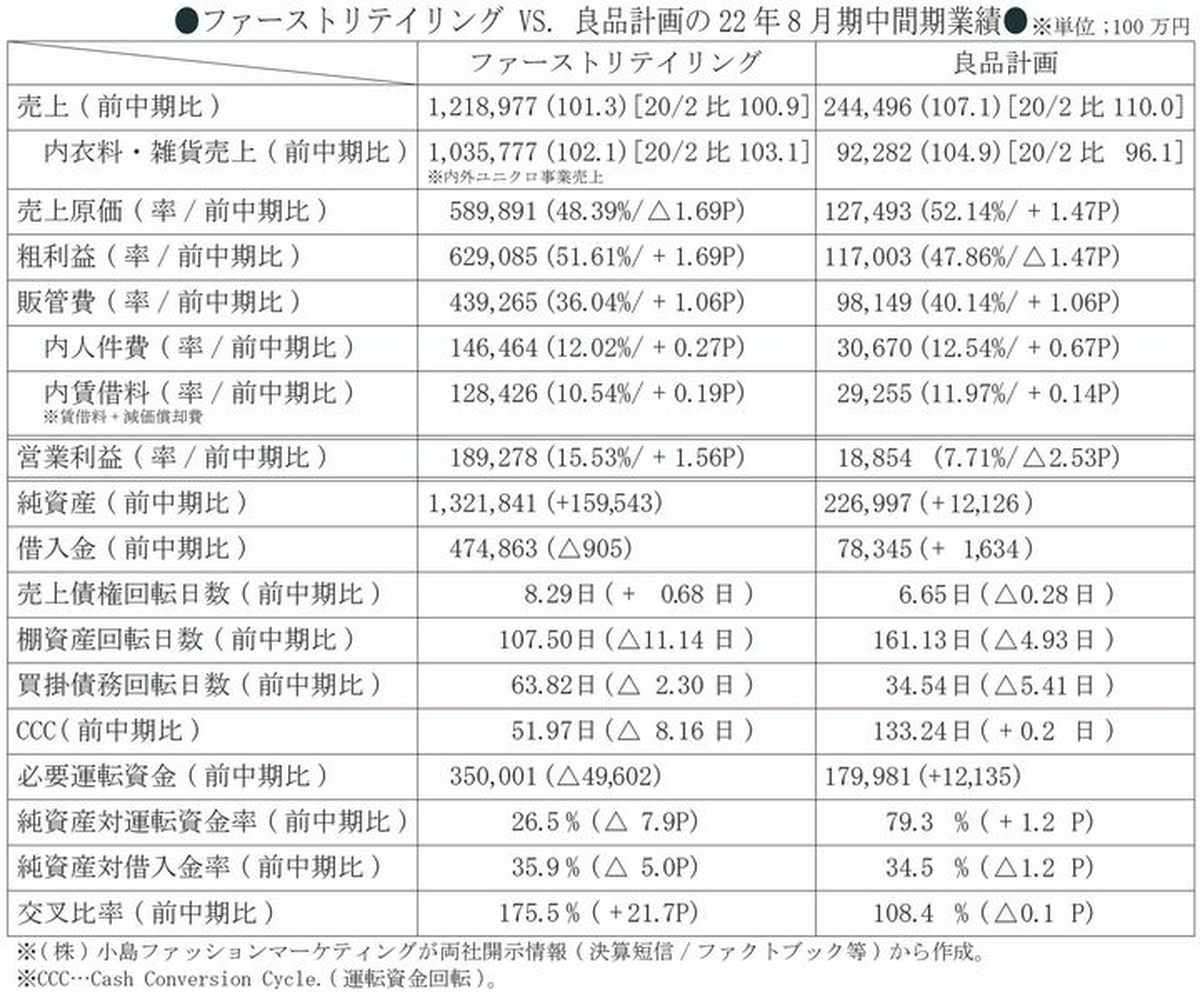

ファーストリテイリングと良品計画が4月に発表した2022年8月期の中間決算(21年9月〜22年2月)では、国内外の明暗はあるもののファーストリテイリングが増収増益で中間決算としては過去最高の業績となった一方、良品計画は国内事業の衣料・雑貨が不調で増収減益となり、22年8月期通期連結業績の下方修正に追い込まれた。両社とも国内事業は不調で海外事業も地域で明暗が分かれたが、国内事業の先行き不安に加えてカントリーリスクも指摘される今後、遠い海外の生産地で大量計画生産してダム型サプライで売り減らす古典的なSPAたる両社の業績はいったいどうなるのだろうか。

国内の不振を海外が補って増収増益となったファーストリテイリング

ファーストリテイリングの22年8月期中間連結決算は、売上収益(以下、売り上げ)が1.3%増の1兆2190億円、営業利益は12.7%増の1893億円、純利益は41.3%増の1544億円と、中間期としては過去最高の業績となった。

国内(売り上げ10.2%減/既存店売り上げ9.0%減/営業利益17.3%減)とグレーターチャイナ(売り上げ1.3%減/営業減益)のユニクロ事業、ジーユー事業(売り上げ7.4%減/営業利益50.9%減)が苦戦したが、北米・欧州(売り上げ48.1%増/北米黒字化で大幅増益)、その他アジア・オセアニア(売り上げ24.4%増/大幅増益)のユニクロ事業が好調で、全社では増収増益となった。

国内では脱コロナのハレ回帰と報道される一部商品の値上げへの抵抗感、中国本土ではコロナの再拡大と“国潮”高揚で「ユニクロ」の復調は望み難く、「ジーユー」はベーシックな計画MDとトレンディーなファストMDの間を揺れ動いてビジネスモデルが定まらないままだ。北米・欧州が好調といってもコロナ禍の反動回復の域を大きくは出ず(20年8月期中間期売り上げ対比10.4%増)、ローカルギャップの壁が消えるわけもなく、このまま好調が続くと楽観は出来ない。

歴史的な円安とグローバルなコストインフレで国内消費の冷え込みは避けられず、東西分断が加速するローカル回帰でグローバル展開は一段と難しくなり、ロシアや中国など専制諸国ではカントリーリスクが避けられない。22年8月期通期では売り上げは3.1%増の2兆2000億円、営業利益は8.4%増の2700億円、親会社帰属当期利益は11.9%増の1900億円を見込んでいるが、その先は霧の中だ。

※両社とも金額は千万円の桁を四捨五入して億円単位、比率は小数点以下2桁目を四捨五入して小数点以下1桁まで表記した

国内事業の衣料・雑貨不振で増収減益となった良品計画

良品計画の22年8月期中間連結決算は、営業収益(以下、売り上げ)が7.1%増の2445億円、営業利益は19.4%減の189億円、純利益は27.2%減の148億円と増収減益だった。

売り上げは新規出店と海外事業の伸びで中間期としては過去最高となったが、営業利益は国内事業の衣料・雑貨の苦戦で粗利益率が47.9%と1.5ポイント低下し、海外事業も欧米事業の赤字が減少しただけで東アジア事業(3.5%減)も東南アジア・オセアニア事業(1.6%減)も増益せず(海外事業合計では10.7%増益)、連結決算が減益となった。

国内事業の売り上げはヘルス&ビューティやインテリア・ファブリックなど生活雑貨が5.2%伸びて1506億円と2.3%増加したが衣料・雑貨の不振(2.6%減/既存店売り上げ8.4%減)が足を引っ張り、セグメント利益は91億円と40.3%も減少した。衣料・雑貨の不振は前中間期(3.6%減)から継続しており、国内売り上げに占める比率は2期で37.8%から32.3%に減少している。

東アジア事業の売り上げは714億円と8.9%伸びたが、大半を占める中国大陸で店頭販売が伸び悩み(EC含む既存店売り上げ6.6%減)、営業利益は91億円と3.5%減少。東南アジア・オセアニア事業の売り上げは94億円と28.5%も伸びたが、営業利益は9億円と横ばい(1.6%減)だった。欧米事業はコロナ禍からの回復で売り上げが130億円と57.2%も伸びたがコロナ前の前々中間期(19年9月〜20年2月)の161億円には遠く、営業赤字を24分の1に削減したにとどまった。

下方修正した22年8月期通期では売り上げを3.6%増の4700億円、営業利益を10.5%減の380億円、親会社帰属当期利益を20.4%減の270億円と見込んでいるが、課題の在庫圧縮も運転資金圧縮も進んでおらず、コストインフレに圧されてお値打ち感がさらに劣化するようだと再び下方修正に追い込まれるやもしれない。海外事業依存も売り上げで35.6%から38.4%へ、セグメント利益では48.4%から66.4%へと前中間期から加速しており、中国がその中核を占めるカントリーリスクは否めない。

財務格差も一段と開いた

今中間期の財務状態を見ても両社の格差は大きく、一段と開いた。その根本要因は棚資産回転の格差にあり、改善が進まない良品計画のサプライチェーンは疲弊がうかがえる。

ファーストリテイリングの棚資産回転は前中間期の118.6日から今中間期は107.5日と11.1日も短縮され、売上債権回転が8.3日と0.7日延びて買掛債務回転が63.8日と2.3日短縮され、CCC(Cash Conversion Cycle)は52.0日と8.2日も短縮された。結果、運転資金は3500億円と12.4%圧縮されて純資産対比運転資金率も26.5%と7.9ポイントも改善され、交叉比率は175.5と21.7ポイントも上向いた。

対して良品計画の棚資産回転は前中間期の166.1日から今中間期は161.1日と4.9日の短縮にとどまり、売上債権回転が6.7日と0.3日短縮され買掛債務回転が34.5日と 5.4日短縮され、CCCは133.2日(+0.2日)とほとんど変わらなかった。結果、運転資金は1800億円と7.2%肥大して純資産対比運転資金率は79.3%と1.2ポイント悪化し、交叉比率は108.4(−0.1ポイント)とほとんど変わらなかった。

ファーストリテイリングが着実に商品財務を改善したのに対し良品計画はほとんど改善できず、CCCや純資産対比運転資金率など財務指標の格差は一段と開いた。

その背景にあるのが両社のサプライチェーンの違いで、ファーストリテイリングが大手商社との製販同盟でスキルとリスクを上手く分担しているのに対し、良品計画は調達子会社に依存してスキルもリスクも分担できず抱え込み、コロナ禍など想定外の事態が起きると直撃を受けてしまう。SPAの対極にあるしまむらの好調も、サプライヤーのスキルとリスク分担をフルに活用する事実上のVMI※1.体制に起因しており、何もかも自社で抱え込むサプライチェーンは低価格衣料品事業には無理があるように思える(高価格ブランドビジネスでは必定)。

定期購読についてはこちらからご確認ください。

購⼊済みの⽅、有料会員(定期購読者)の⽅は、ログインしてください。