ファッション業界の御意見番であるコンサルタントの小島健輔氏が、日々のニュースの裏側を解説する。大手アパレル企業の2022年3月期決算が出そろった。今回は、ワールドとユナイテッドアローズのデータを細かく分析し、コロナ後に向けた課題をあぶりだしてみた。

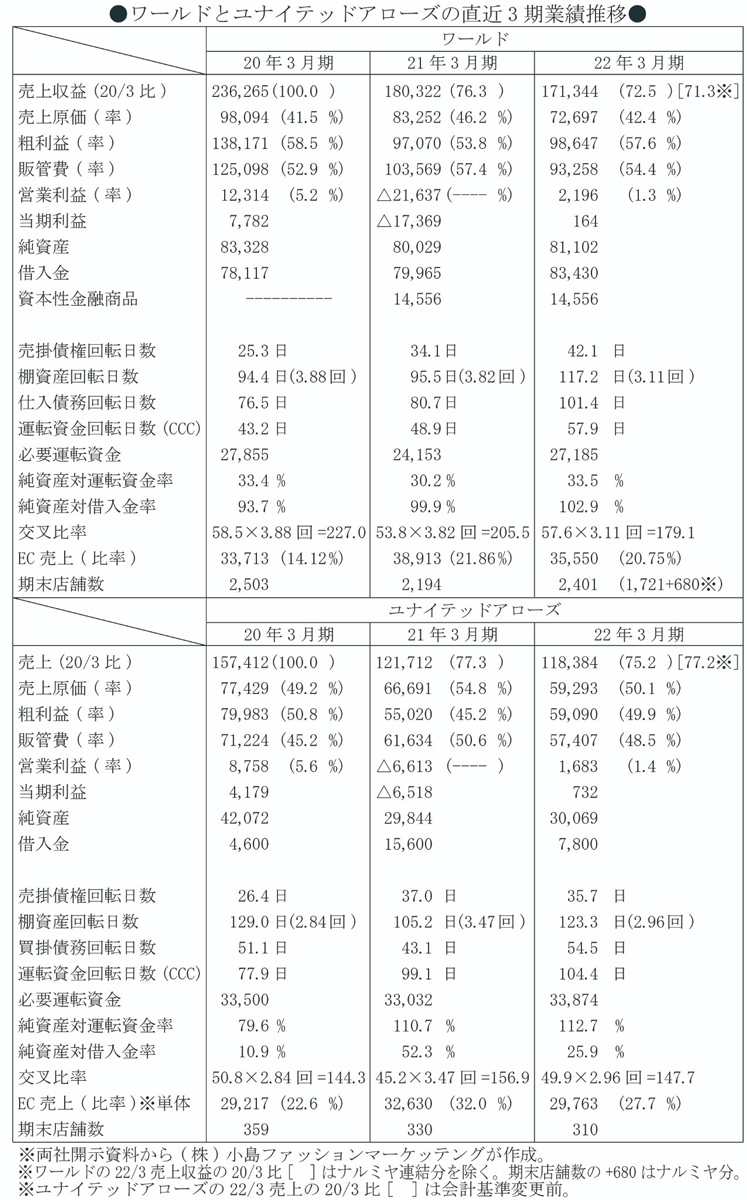

5月の連休明けに発表されたワールドとユナイテッドアローズの2022年3月期決算はどちらも何とか黒字転換したが、売り上げも利益もコロナ前の水準には遠く、在庫回転やCCC(Cash Conversion Cycle)は前期より悪化するなど、本格回復とは言い難い実情が露呈していた。さまざまな課題を抱えながら、両社は本格回復への軌道に乗るのだろうか。

コロナ前には遠い回復途上

ワールドの22年3月期は売り上げがコロナ禍で激減した前期からさらに5.0%減と回復せず、コロナ前20年3月期の72.5%、ナルミヤ連結分(22年3月の1カ月分)を除くと71.3%にとどまる。粗利益率こそ調達のコントロールと値引きの抑制で57.6%と前期から3.8ポイント回復したが、前々期の58.5%には届いていない。販管費率も54.4%と同3.0ポイント抑制されたが、これも前々期の52.9%には届いていない。営業利益は前期の216億3700万円の大赤字から21億9600万円の黒字と浮上したが、営業利益率は1.3%と前々期の5.2%には遠く、回復はまだ途上と言わざるを得ない。

再上場直後の19年3月期には2500億円弱を売り上げて150億円近い営業利益(148億2700万円、売上対比5.9%)を計上していたのと比べれば、売り上げは68.6%、営業利益は14.8%に過ぎず、収益モデルの再構築が急がれる。

ユナイテッドアローズの22年3月期もコロナ禍で売り上げが激減した前期からさらに2.7%減と回復せず、コロナ前20年3月期の75.2%、会計基準変更前でそろえても77.2%にとどまる。粗利益率は値引きの抑制で49.9%と前期から4.7ポイント回復したが前々期の50.8%には届かず、棚資産回転は0.51回も劣化した。販管費率も48.5%と同2.1ポイント抑制されたが、前々期の45.2%からは3.3ポイントも高い。営業利益は前期の66億1300万円の赤字から16億8300万円の黒字に浮上したが、営業利益率は1.4%と前々期の5.6%には遠く、回復というより落ち止まったに過ぎない。

10年前は粗利益率が54%台で営業利益率が10%もあったことを思えば、コロナ前の段階で収益モデルは既に崩れていたわけで、コロナ前にも回復できないのなら再建の先行きが危ぶまれる。

ワールドは高経費率でコスト倒れ

ワールドの販管費率は抑制しても54.4%とアパレル直営型SPA的高経費体質を脱却できておらず、40%弱から高くても40%台に収まる小売型SPA(ファーストリテイリングの21年8月期は38.4%)とは異質だ。

負担が大きいのが人件費の18.3%で、前期の20.5%はともかく前々期でも18.9%を占めるのは、営業時間の長い商業施設の小型店が多いゆえと思われる。ワールドはかつて商業施設内の大型店舗開発に注力した時期があったが、インショップ集積型で人時効率が上がらず、モール・イン・モールの低販売効率に陥って採算が厳しかった。ワールドはしまむらやファーストリテイリングのような大型店の人時効率運営には関心がないのかノウハウを持たないのだろうが、それでは小売SPAの高収益化は難しい。アパレル直営店的発想は90年代で捨てたはずのワールドだが、意外に根深く残っているのかもしれない。

同様に高いのが不動産費で、当期で18.4%、前期で18.7%、前々期も17.7%と負担が重い。ロードサイド独立店舗主体のしまむらが6.6%に収まるのは別格としてもユナイテッドアローズの16.3%より高く、家賃交渉や大量退店を繰り返しても下がらないのだから、商業施設テナント店中心の出店政策を改めるべきだろう。その意味では、「シューラルー」などのローカルFC(フランチャイズ)政策は一つの突破口になるのかも知れない。

荷造運賃費の5.0%はEC比率が20%強にとどまるにしては高く(EC100%のZOZOで11%弱)、店在庫引き当ての店受け取りなどOMO(オフラインとオンラインの融合)が進んでいない同社ECの非効率性をうかがわせる。

粗利益率が57.6%(前々期は58.5%)あっても販管費率が54.4%もかさんで薄利に甘んずる状態は収益モデルがコスト倒れしているわけで、販管費率を抜本的に抑制できる出店政策と店舗運営に転ずる必要がある。それなくして大量退店や新規出店を繰り返しても資本を消耗するだけで何も変えられず、いずれファイナンスの限界がくる。

ユナイテッドアローズの高コスト改善には資本導入が必須

ユナイテッドアローズの販管費率も48.5%と小売りチェーンとしてはロードサイド紳士服チェーンに次いで高く、高単価商品を時間を掛けた接客で販売する点が共通している。

その割には人件費率は17.2%と、15%台を維持していたコロナ前からは跳ね上がったとはいえ、ワールドの18.3%、青山商事の20.3%よりは抑制されている。それは1人当たり売り上げが大きいゆえで、コロナ前までは3000万円台を維持していたが、21年3月期は1968万円と2000万円を切り、22年3月期も2475万円と回復は途上だ。

1人当たり売り上げが回復しないことには人件費率も抑制できず営業利益も稼げないという構図だが、1人当たり売り上げはコロナ前に既にピークの8掛けに低下していたから、売り方を根本的に変えないと人件費と営業利益の相剋を抜けられない。経営陣の発言を聞く限り、接客頼りの同じやり方に固執し続けており、いずれ限界がくる。

賃借料と減価償却費を合わせた不動産費は17.2%とワールドの18.4%よりは低いが、前々期の15.5%からは跳ね上がったままで改善が進んでいない。その原因と解決方法については21年4月5日掲載の本リポート「新経営陣はユナイテッドアローズを再建できるか」で明示したので、読み返していただければ幸いだ。

49.9%という粗利益率はピークの54%台には遠く改善の余地はあるが、かつてないコストインフレ下では調達原価率の切り上げが必至。在庫消化と粗利益率の相剋を抜けるのも困難で、セレクトSPAという事業構造では50%強という水準は限界に近い。かといって販管費率を切り下げるには店舗資産の大幅な入れ替えが必要だが、過小資本に苦しむユナイテッドアローズには投資余力がない。

店舗販売に頼らないD2Cという選択もあるが同社のECスキルはワールド以上に出遅れを否めず、売上高1700億円の図体をD2Cに転換するのも不可能に近い。結局は資本の増強しか突破口はなく、遠からず外部資本導入のドラマを見ることになるのだろう。

定期購読についてはこちらからご確認ください。

購⼊済みの⽅、有料会員(定期購読者)の⽅は、ログインしてください。